貯まるキャッシュレスアプリ「IDARE(イデア)」とは?

~キャッシュレスの種類や特徴を解説~

1. はじめに

サイトや店舗、オンライン・オフラインを問わず、キャッシュレス決済(現金を使わず行う決済)が日常的になっています。

その一方で、プリペイドカード、クレジットカード、デビットカード、・・・とキャッシュレスには様々な種類があり、それぞれにどんな特徴があってどれを使えば良いか、悩んだり迷ったりする方も多くなってきました。

また、決済(支払う)はキャッシュレスにおける機能の一つであり、貯蓄(貯まる)機能は見逃されがちです。

この記事では、キャッシュレスについて詳しく解説し、その種類ごとの特徴を比較するとともに、決済機能だけでなく貯蓄機能にも着目した貯まるキャッシュレスアプリ「IDARE(イデア)」をご紹介していきます。

2. キャッシュレスとは

⑴ 概要

キャッシュレスとは、現金を使わずに決済(支払う)などをすることを指します。最近では、インターネット上の買い物でのオンライン決済にとどまらず、コンビニやスーパー、外食など店舗でのオフライン決済でも、現金を使わずに支払う光景を日常的によく目にするようになりました。

⑵ 種類

ここでは、キャッシュレスの種類を①プリペイドカード、②クレジットカード、③デビットカード、④電子マネー、⑤QRコード決済の5つに分類したうえで詳しく解説していきます。

① プリペイドカード

プリペイドカードとは、予めカードに入金しておくことで加盟店で決済(支払う)することができる前払い式のカードのことです。

② クレジットカード

クレジットカードとは、加盟店での買い物で商品やサービスを受け取った後、設定した分割回数(通常は1回1ヵ月)で後からまとめて支払うことができる後払い式のカードのことです。キャッシュレス決済としては、現時点でクレジットカードが最も普及しています。

③ デビットカード

デビットカードとは、加盟店などで決済するのと同時に、カード登録時に申し込んだ銀行口座から引き落としされる即時払い式のカードのことです。

④ 電子マネー

電子マネーとは、予めカードに入金しておくことで、専用の機器にICカードをかざすことで支払いが完了する決済手段のことです。主に電車やバスなどの交通機関や対応店舗で決済できる「交通系」、発行している流通系の会社が運営しているコンビニやスーパーなどで決済できる「流通系」などがあります。

⑤ QRコード決済

QRコード決済とは、スマートフォンのQRコード決済専用アプリをダウンロードし、店舗で文字通りQRコードを読み込ませることによって行うことができる決済手段のことです。

⑶ メリットとデメリット

ここでは、キャッシュレス各種について、それぞれのメリットとデメリットを見ていきましょう。

① プリペイドカード

- メリット:事前に入金した金額以上の支払いを行うことはできないため、使い過ぎを防止することができます。また、前払い式であるために、後述のクレジットカードやデビットカードに比べると一般的に年齢制限などの審査基準が緩やかです。さらに、年会費が無料である場合が多いのもメリットといえるでしょう。

- デメリット:入金したお金は、入金後に現金が必要となった場合でも原則として払い戻しすることはできません。

② クレジットカード

- メリット:後払い式であるため、手持ちのお金がなくても買い物をすることができます。また、クレジットカード各社のサービスごとに異なるものの、利用金額に応じてポイントが貯まるポイントプログラムが充実している点もメリットといえるでしょう。

- デメリット:後払い式であるが故に、使い過ぎてしまい、場合によっては支払いができなくなるおそれがあります。また、後払い式であるため、相対的に審査基準が厳しい点もデメリットといえるでしょう。さらに、年会費は無料ということもありますが、カードによっては高額となる場合もあります。

③ デビットカード

- メリット:即時払い式で、決済と同時に登録の銀行口座からの引き落としとなるため、使い過ぎを防止することができます。

- デメリット:クレジットカードとは違い、分割払いやキャッシング機能を利用することは通常できません。

④ 電子マネー

- メリット:前払い式で入金した金額以上の支払いを行うことはできないため、使い過ぎを防止することができます。また、年会費が無料である場合が多いのもメリットといえます。

- デメリット:残高の上限額が低いことが多く、一定金額を超えた決済に利用することはできません。

⑤ QRコード決済

- メリット:お手持ちのスマートフォンのみで決済を完結することができます。クレジットカードと連携しておけば、手持ちのお金がなくても買い物をすることができます。さらに、クレジットカード各社のサービスごとに異なるものの、利用金額に応じてポイントが貯まるポイントプログラムが充実している点もメリットといえるでしょう。

- デメリット:スマートフォンのみで決済が完結する一方で、人によっては初期設定が難しいと感じることがあり、また、スマートフォンの充電切れに注意が必要です。さらに、クレジットカードとの連携の場合、後払い式であるが故に、使い過ぎてしまい、場合によっては支払いができなくなるおそれがあります。

⑷ 各種類の主なサービスと特徴

ここでは、キャッシュレス各種について、それぞれの主なサービスとその特徴について紹介します。なお、以下は2024年9月30日時点の情報に基づいて作成しています。

① プリペイドカード

- Kyash Card

利用制限設定で使い過ぎ防止が可能。決済金額に対して最大1.0%ポイント還元。年会費無料、リアルカード発行は原則有料。 - B/43

ペアカード発行で1つのアカウントに入金した金額を2人で管理することができるなど、ライフスタイルに合わせた家計管理が可能。年会費、リアルカード発行ともに無料。 - IDARE(イデア)

残高に対して年率2.0%ボーナス(ポイント)付与。自動積立機能などサポート機能が充実。年会費無料、海外事務手数料無料、リアルカード発行は原則有料。

② クレジットカード

- 三井住友カードプラチナプリファード

SBI証券でのクレカ積立が最大5.0%還元、セブンイレブンやローソンなどの対象店舗で最大7.0%還元など、ポイントプログラムが充実。 - 楽天カード

ポイント還元率1.0%。楽天市場での買い物や楽天証券でのクレカ積立によるポイント還元など、楽天グループの経済圏におけるポイントプログラム充実。年会費無料。ただし、公共料金の還元率が0.20%と相対的に低い。 - Amazon Mastercard

ポイント還元率1.0%。Amazon、セブンイレブンやローソン、ファミリーマートでは1.5%還元。年会費無料。ただし、貯めたポイントはAmazonでしか使えない。

③ デビットカード

- 三井住友銀行Oliveフレキシブルペイ

デビット払い・クレジット払い・ポイント払いを自由に切り替え可能。年会費無料。海外旅行保険が付いている。一方でショッピング保険は付かない。 - 住信SBIネット銀行デビットカード(Mastercard)

ポイント還元率0.8%。海外利用時の手数料がポイント還元され実質無料。年会費無料。海外旅行保険、ショッピング保険は付かない。 - GMOあおぞらネット銀行Visaデビット付キャッシュカード

通常のカード利用で貯まるポイントに加えて、PayPayポイントやdポイントのポイント還元も狙える。年会費無料。海外旅行保険、ショッピング保険は付かない。

④ 電子マネー

- PASMO(パスモ)

交通系ICカードマークのある店舗すべてで利用できる。スマートフォンと一つとなったモバイルPASMOも展開。 - Suica

鉄道・バス・買い物などで利用できるJR東日本のICカード。スマートフォンと一つになったモバイルSuicaも展開。 - 楽天Edy

コンビニやスーパーなどで使える。楽天ポイントマークがある店舗であれば、楽天ポイントがダブルで貯められる。年会費は無料、カード発行は原則有料。

⑤ QRコード決済

- PayPay

コンビニや飲食店は対応済みである場合が多く、オンライン・オフライン問わず対応店舗が幅広い。ポイント還元率は通常0.5%。還元率を上げるための条件は複数。 - auPay

地図で店舗の道順が確認できるなど、機能が充実している。ポイント還元率は通常0.5%。利用可能店舗は相対的に少ない。 - 楽天ペイ

ポイント還元率は通常1.0%。地図機能や送金機能(楽天ペイアプリ内の楽天キャッシュを利用)がある。利用可能店舗はECサイトがやや手薄。

⑸ 新しい選択肢「貯まるキャッシュレス」とは

ここまでは、キャッシュレス決済を中心に、その種類、メリットとデメリット、また、各種の主なサービスと特徴について見てきました。

ここで注目していただきたいのは、決済によるポイント還元はクレジットカードをはじめ一般的といえる一方、入金によるポイント付与はプリペイドカードの項目で紹介したIDARE(イデア)のみである点です。実はこれこそがキャッシュレスの新しい選択肢として「貯まるキャッシュレス」の大きなアドバンテージの一つといえます。

⑹ 「貯まるキャッシュレス」は現状のキャッシュレスの課題を解決する

『消費者実態調査の分析結果』(経済産業省、2022年12月20日)によると、日常生活において「7~8割程度キャッシュレスを利用する」と回答した人は全体の54%で、キャッシュレスは広く浸透していることがうかがえます。

しかし、その一方で、キャッシュレス決済に不安があり使わなかったことがある人は全体の22%で、たとえ日常的にキャッシュレスを利用している人であっても、キャッシュレスに対する不安感は完全に拭えていないようです。不安要素を挙げると「不正利用」や「決済の失敗」、「お店に対する不安」「使いすぎ」などが主なものとなっています。

また、『キャッシュレス実態調査2023』(野村総合研究所、2023年9月29日)によると、キャッシュレスではなく現金を使いたい理由として最多の回答全体の42%を占めたのは、「現金以外の方法は、お金を使っている感覚がせず、使いすぎてしまうから」でした。

これらの不安要素を一つずつ取り除いていくことが、さらにキャッシュレスを普及し、より利便性が高い社会に向かうために必要不可欠といえますが、「貯まるキャッシュレス」はこの不安要素の一つである「使いすぎてしまう」の課題を解決する大きな役割を期待されているのです。

冒頭でもお伝えしたとおり、決済(支払う)はキャッシュレスにおける機能の一つであり、貯蓄(貯まる)機能は見逃されがちです。そこで、ここからは「貯まるキャッシュレス」に焦点を当てて、『貯まるキャッシュレスアプリ「IDARE(イデア)」』について、そのサービスの特徴を詳しく紹介していきます。

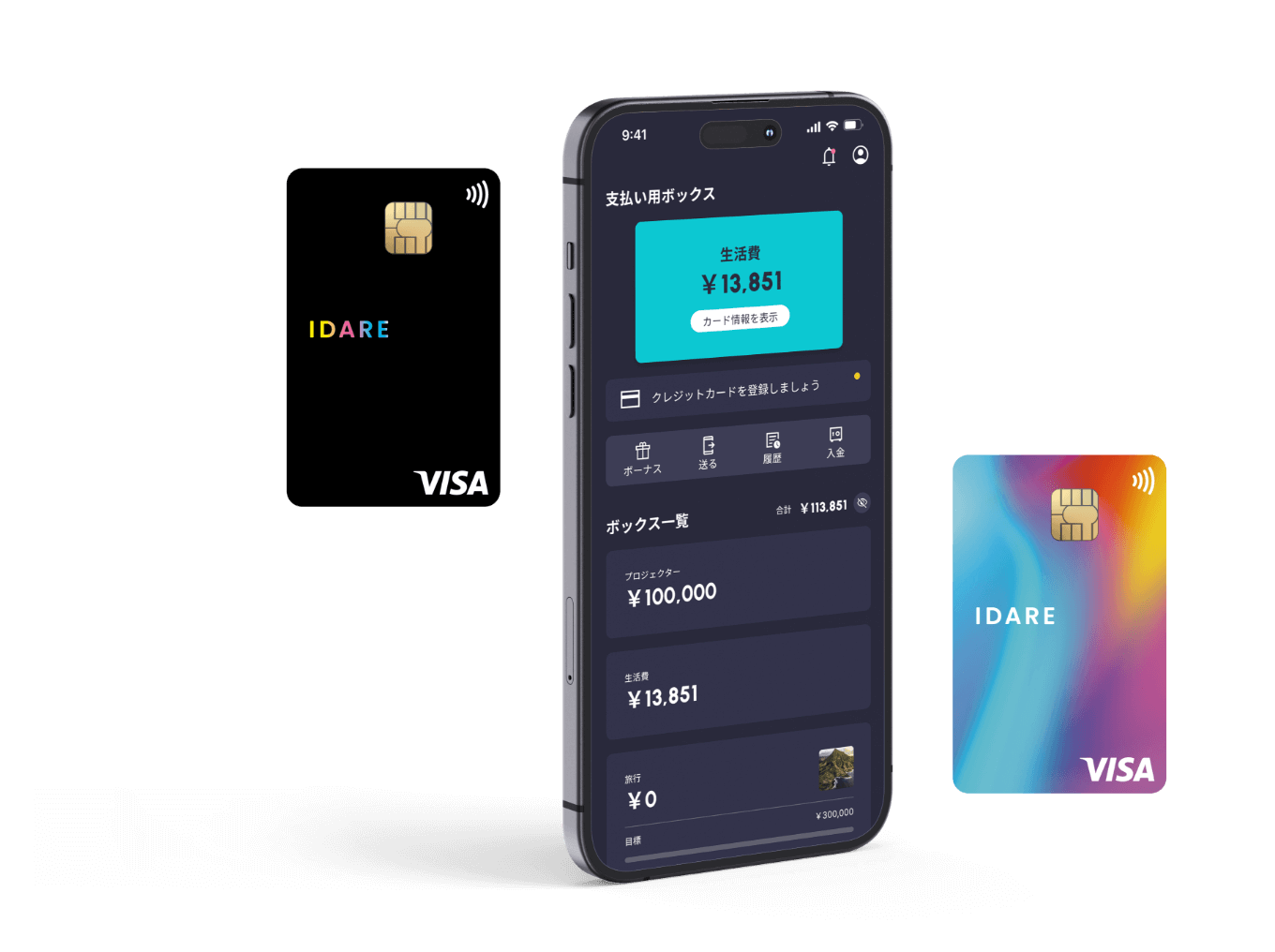

3. 貯まるキャッシュレスアプリ「IDARE」

イデアのサービスの特徴は『高還元ボーナス×「貯まる」状態を実現する充実のサポート機能×使いやすいVisaプリペイドカード・キャッシュレス』の掛け合わせにあります。ここからは、一つずつ詳しく見ていきましょう。

⑴ 高還元ボーナス

イデアのサービスの特徴の一つとして高還元ボーナスがあります。ここでは、イデアにおける高還元ボーナスの大きな魅力である「年率2%ボーナス」、充実した「キャンペーンボーナス」、また、プラスアルファとしての「年率2%ボーナスとクレカポイントのW獲得チャンス」についてご紹介していきます。

① 年率2%ボーナス

イデアでは残高に対して年率2%のボーナスを付与しています。具体的には、当月の残高の平均額に対して、年率2%の月額相当(当月の平均残高 × 2% ÷ 12か月)をイデアボーナスとして毎月受け取ることができます。ただし、ボーナス付与は当月の入金額の20%を上限としており、入金がない場合はボーナスを受け取ることができません。

たとえば、当月の平均残高が30万円、当月の入金額が3,000円の場合、

- a. 付与可能なボーナス額 = 30万円×年率2.0%÷12ヵ月=500円

- b. ボーナス上限額(当月の入金額の20%) = 3,000円×20%=600円

となり、a.の金額b.の範囲内であるため、イデアボーナスは500円分になります。

他方で、当月の平均残高が60万円、当月の入金額が3,000円の場合、

- c. 付与可能なボーナス額 = 60万円×年率2.0%÷12ヵ月=1,000円

- d. ボーナス上限額(当月の入金額の20%) = 3,000円×20%=600円

となり、c.の金額がd.を超えています。この時は、イデアボーナスは②の金額である600円分になります。

年率2%ボーナスは、普段使いをしながらコツコツと残高を増やしたり、定期的な積立などによって貯まる喜びを実感しながらイデアを利用する場合などに相性が良いポイント還元となります。

イデアの年率2%ボーナスの仕組みを表にまとめると以下のとおりです。

| ボーナスの金額 | ボーナス付与条件①:

当月の平均残高 |

ボーナス付与条件②:

当月の入金額 |

| 100円 | 60,000円 | 500円 |

| 200円 | 120,000円 | 1,000円 |

| 400円 | 240,000円 | 2,000円 |

| 500円 | 300,000円 | 2,500円 |

| 1,000円 | 600,000円 | 5,000円 |

| 1,500円 | 900,000円 | 7,500円 |

② キャンペーンボーナス

イデアでは、年率2%ボーナスとは別に、お得なキャンペーンも充実しています。開催実績が多いものとしては、期間中にお友達やご家族を招待いただいて招待された方が一定の条件をクリアすると、招待する側・招待される側ともにイデアボーナスを受け取れる招待キャンペーン。また、条件をクリアすると900円相当分のイデアボーナスが受け取れ、リアルカード発行手数料(通常900円)が実質無料となるカード発行手数料無料キャンペーンが挙げられます。

その他にも、X上でのフォロー&リポストしていただいた方、あるいは、入金条件などをクリアした方の中から抽選を行い、当選者の方がイデアボーナスを受け取れるお楽しみキャンペーン。また、新規ユーザーなど特定の方を対象とした限定キャンペーンなど、続々と新たなキャンペーンを開催しています。

③ 年率2%ボーナスとクレカポイントのW獲得チャンス

もう1つ見逃せないのが、年率2%ボーナスとクレカポイントのW獲得チャンスです。前述の残高に対する年率2%ボーナスが毎月獲得できることに加えて、イデアにお手持ちのクレジットカードから入金した際に、クレジットカード側で入金額に対してポイント還元される場合があることです。入金に使用するクレジットカードによって還元率はさまざまで、全く還元がないクレジットカードも存在することは注意してください。

うまくポイントを貯めたり、使ったりすることを「ポイ活」と呼び、このポイ活は大きな拡がりを見せていますが、イデアの使い方がポイ活にも大いに役立ちます。

⑵ 「貯まる」状態を実現する充実のサポート機能

次にご紹介するイデアのサービスの特徴は充実した貯蓄サポート機能です。イデアでは、ユーザーのみなさまが自然と「貯まる」体験をしていただけるよう従来の機能の改善や新機能の開発を鋭意行っています。ここでは、ユーザーのみなさまがイデアをどのように活用したいかの要望に沿って各機能を見ていきましょう。

① 目標のために貯めたい方へ~目標設定~

「海外旅行に行きたい」、「ほしいガジェットがある」、「家族サービスの一環でプチ贅沢がしたい」などなど、欲しいもの・やりたいことがある方は少なくないかと思います。イデアでは、予め目標を設定することで、モチベーションを高め、あるいは保ちながら欲しいもの・やりたいことの目標額を貯めることができるようにしています。

イデアの目標設定の方法について、詳しくは以下をご確認ください。

② 毎日・毎週・毎月、意識せずに貯めたい方へ~自動積立機能~

目標は特になくても、可能な限り自然に「貯まる」状態を作りたいという方もいらっしゃるでしょう。イデアでは、簡単に、それでいて毎日・毎週・毎月など自由度を高く設定ができる自動積立機能があります。

自動積立は、機能をオンにしたうえで、積立ルールとして積立間隔(毎日・毎週・毎月)、積立日(積立間隔が毎週の場合は月~日曜日、毎月の場合は1~31日)、積立額(500円以上1円単位)を設定し、入金元としてクレジットカードまたは銀行口座の登録を行うことで実行することができます。

イデアの自動積立の設定方法について、詳しくは以下をご確認ください。

③ いつでもどこでも自由に貯めたい方へ~手動入金~

ご自身で予め積立ルールを決めてというよりも、もっと自由にすぐには使わないお金ができた時にいつでもどこでも入金したいという方も、もちろんいらっしゃるかと思います。イデアでは、以下の6つの手動入金方法に対応しています。

- クレジットカード

- 銀行口座

- コンビニエンスストア

- セブン銀行ATM

- 銀行ATM(Pay-easy)

- 口座振込

イデアの手動入金方法について、詳しくは以下をご確認ください。

④ 複数の目標別に管理しながら貯めたい方へ~ボックス機能~

目標のために貯めたい方の延長線上として、「海外旅行を見据えつつ、家族サービスのためにも貯めたい」など複数の目標のために目標別に管理しながら貯めたいという方もいらっしゃるでしょう。イデアでは、最大5個までの目標別の管理が簡単にできるボックス機能を用意しています。

ボックスの設定方法について、詳しくは以下をご確認ください。

⑶ 使いやすいVisaプリペイドカード・キャッシュレス

最後にご紹介するイデアの特徴はVisaプリペイドならではの使いやすさについてです。ここではオンライン決済、実店舗で使う、海外で使う、送金機能についてお伝えしていきます。

① Webショッピングで使う~オンライン決済~

イデアは国内外のVisa加盟店のWebショッピングに利用することができます。プリペイドならではの使いやすさとして、イデアは決済後すぐに明細を確認することが可能です。ただし、一部の公共料金や携帯電話料金などで利用できない場合がある点にご注意ください。

なお、イデアは、金融庁へ第三者型前払式支払手段発行業者の登録をし、また、国際的な情報セキュリティ基準であるPCI DSSに準拠しています。さらに、不正利用を未然に防止するカードロック機能を用意しており、セキュリティに万全を期しています。そのうえで、万が一不正利用されてしまった場合、不正利用額の補償を行っております(所定の申請手続き、一定の要件を満たす必要があります)。このようにイデアでは、利便性向上だけでなく、安心してお使いいただける体制を日々整えています。

オンライン決済方法について、詳しくは以下をご確認ください。

② 実店舗で使う~リアルカード~

イデアはリアルカードの発行もできます。リアルカードを発行すれば、Webショッピングだけでなく、国内外のVisa加盟店の実店舗でも利用可能です。リアルカードはグラデーションとブラックの2つのデザインがあり、ユーザーのみなさまに好評いただいています。

リアルカード発行は原則として有料(900円)です。ただし、先述したとおり、イデアではリアルカード発行を実質無料にするカード発行手数料無料キャンペーンなど、ボーナス特典のあるキャンペーンが充実していますので、それぞれの機会を逃さずにご活用ください。

リアルカード発行方法について、詳しくは以下をご確認ください。

③ 海外で使う~海外事務手数料0%~

先述のとおり、イデアは海外のVisa加盟店でも利用することができます。この場合、通常は海外事務手数料が発生します。この海外事務手数料とは、海外のVisa加盟店で利用した際に発生する手数料のことを指しますが、クレジットカードでは通常1.5〜2.5%掛かり、場合によっては3%を超えることもあります。この海外事務手数料がイデアでは0%、つまり海外事務手数料なしで利用することができます。

イデアでは、『「海外旅行」を目標設定して、自動積立機能を使った入金や手動入金によって旅費を貯め、旅先で海外事務手数料を0円で使う』という方が既にたくさんいらっしゃいます。

④ ご家族・お友達に送金する~送金機能~

イデアでは、ご家族やお友達などイデアユーザー同士で送金することができます。この送金機能は、送金相手をID検索あるいはQRコードで確認し、手数料はかからず簡単に送金することが可能です。ランチやディナー、飲み会などの割り勘、急に立て替えてもらった際の清算などに活用できます。

送金機能の使い方について、詳しくは以下をご確認ください。

4. おわりに

この記事では、キャッシュレスとは何かを出発点として、キャッシュレスの現在地点としてキャッシュレス決済を中心にその種類、種類ごとのメリット・デメリット、また、各種の主なサービスとそれぞれの特徴について詳しくご紹介しました。

その上で、キャッシュレスの今後として、決済だけではなく貯蓄(貯まる)という新たな軸、その主なサービスとして『貯まるキャッシュレスアプリ「IDARE」』を取り上げています。イデアのサービスの特徴は、『高還元ボーナス×「貯まる」状態を実現する充実のサポート機能×使いやすいVisaプリペイドカード・キャッシュレス』の3つの掛け合わせ、これらが三位一体となっていることにあります。

この記事をご覧いただいている方は、少なからず「貯蓄(貯まる)」、「キャッシュレス」に関心をお持ちかと思います。「貯蓄(貯まる)」にしても、「キャッシュレス」にしても、様々なサービスが展開されており、どれを選べば良いかと迷ってしまっている方も少なくないでしょう。

しかしながら、ここまでお読みいただいた方にはよくお分かりいただけたと思いますが、「貯蓄(貯まる)」と「キャッシュレス」を組み合わせたサービスは、現時点で選ぶのに迷うほど提供されていません。イデアにご興味いただけた方は、まずインストールのうえ、ぜひ利用を開始してみてください。